Atestado de residência no exterior

Especialistas em direito consular e tributação internacional destacam que o atestado de residência no exterior não é apenas um documento formal, mas um comprovante oficial indispensável em diversas situações que envolvem a relação do cidadão, brasileiro ou estrangeiro, com o Estado brasileiro. Emitido por repartições consulares, ele certifica o período de permanência fora do país e serve como prova reconhecida pela Receita Federal, instituições financeiras, órgãos públicos e até pelo Judiciário. Para utilizá-lo corretamente, é essencial compreender três aspectos centrais: a finalidade da comprovação — que pode envolver retorno definitivo ao Brasil, isenção alfandegária ou exigências administrativas; a documentação necessária, que varia conforme a nacionalidade do solicitante e as regras de cada consulado; e o período mínimo de residência exigido, geralmente de um ano, alinhado às normas fiscais e alfandegárias brasileiras. Entender esses elementos é crucial para evitar indeferimentos, atrasos e questionamentos futuros. Com as orientações adequadas, é possível reunir as provas exigidas, solicitar o documento com segurança e utilizá-lo para demonstrar sua condição de residente no exterior perante qualquer órgão brasileiro. No artigo a seguir, explicaremos em detalhes quem pode solicitar o atestado, quando ele é necessário e como ele pode ser utilizado de forma estratégica em diferentes contextos administrativos e fiscais. Atestado de residência no exterior

Atualização de CPF para brasileiros residentes no exterior

Especialistas em Direito Tributário Internacional destacam que a atualização do CPF para brasileiros residentes no exterior é uma medida essencial para manter a regularidade fiscal e evitar problemas com a Receita Federal. O CPF é o principal identificador fiscal do cidadão brasileiro, mesmo após a mudança de residência, sendo exigido para operações bancárias, investimentos e atos patrimoniais no país. Ao atualizar o cadastro e informar a condição de “residente no exterior”, o contribuinte assegura o correto enquadramento tributário, evitando cobranças indevidas e restrições cadastrais. Com o avanço da digitalização dos serviços públicos, o portal Meu CPF permite realizar o procedimento de forma simples e totalmente online, inclusive para quem vive fora do Brasil. No entanto, erros no preenchimento ou a ausência de atualização podem levar à suspensão do CPF e a bloqueios em movimentações financeiras. Por isso, recomenda-se a orientação de um advogado especializado, capaz de avaliar o status fiscal do contribuinte, orientar quanto à Declaração de Saída Definitiva do País e conduzir a atualização de maneira segura, garantindo conformidade com a legislação e tranquilidade nas relações com o Fisco brasileiro. Atualização de CPF para brasileiros residentes no exterior

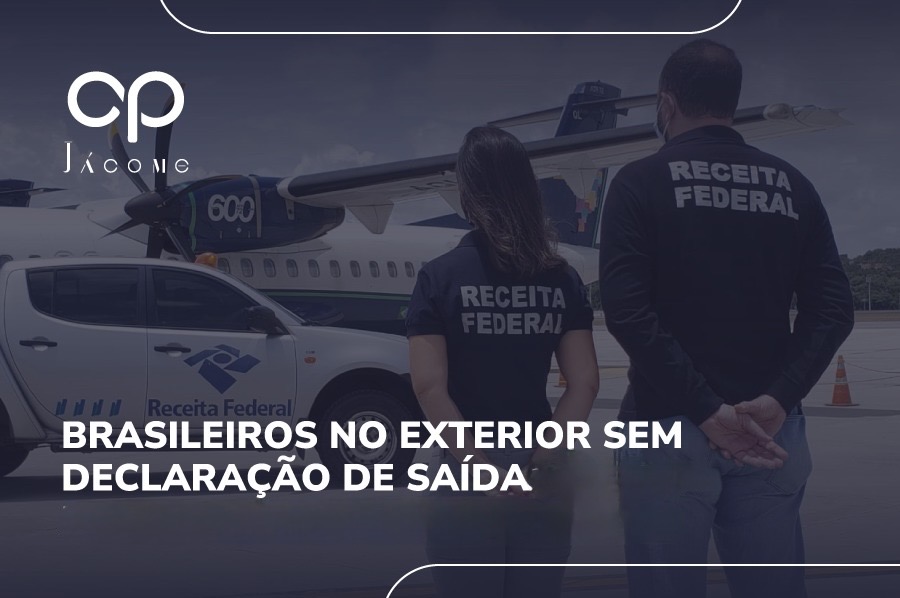

Receita ampliará rastreamento de brasileiros sem saída definitiva?

Especialistas em Direito Internacional ressaltam que a Receita Federal está intensificando o rastreamento de brasileiros que vivem no exterior sem ter apresentado a Declaração de Saída Definitiva do País (DSDP). Com o uso de novas tecnologias e a troca de informações por meio de acordos internacionais, a fiscalização ficará mais rigorosa, permitindo identificar rendimentos e bens não declarados no Brasil. O não envio da DSDP mantém o contribuinte como residente fiscal, sujeitando-o a cobranças retroativas de impostos, multas e juros, além de riscos de bloqueio de CPF e restrições bancárias. Deste modo, os cidadãos que ainda não regularizaram sua situação devem buscar orientação jurídica especializada, garantindo a entrega correta da DSDP e evitando complicações futuras. Na prática, a regularização depende de análise individualizada, considerando tempo de residência no exterior, rendimentos auferidos e obrigações fiscais pendentes. Com planejamento tributário e suporte especializado, é possível regularizar a situação de forma segura e em conformidade com a legislação vigente. Receita ampliará rastreamento de brasileiros sem saída definitiva

Como declarar no Imposto de Renda aposentadoria do exterior?

Especialistas em tributação e previdência internacional ressaltam que declarar aposentadoria recebida do exterior no Imposto de Renda não é uma escolha do contribuinte, mas uma obrigação direta decorrente das regras fiscais aplicadas aos residentes no Brasil. A legislação determina que todo rendimento estrangeiro — inclusive benefícios previdenciários pagos por governos de outros países — deve ser informado mensalmente no Carnê-Leão e, depois, consolidado na declaração anual. Para cumprir corretamente essa obrigação, o contribuinte precisa compreender três pilares essenciais: a residência fiscal, que define se a renda estrangeira está sujeita ao IR brasileiro; o processo de conversão cambial, que deve seguir taxas específicas exigidas pela Receita; e, por fim, a possibilidade de compensar o imposto pago no exterior, quando houver acordo internacional ou reciprocidade. Entender esses critérios é fundamental para evitar erros, divergências e futuras cobranças. Com orientação técnica adequada, é possível organizar a documentação necessária, aplicar corretamente as regras de conversão, verificar o direito à compensação e garantir que a declaração seja entregue com segurança e precisão. No artigo a seguir, explicaremos passo a passo como declarar aposentadorias pagas por outros países e quais cuidados devem ser observados para evitar problemas com a Receita Federal. Como declarar no Imposto de Renda aposentadoria do exterior?