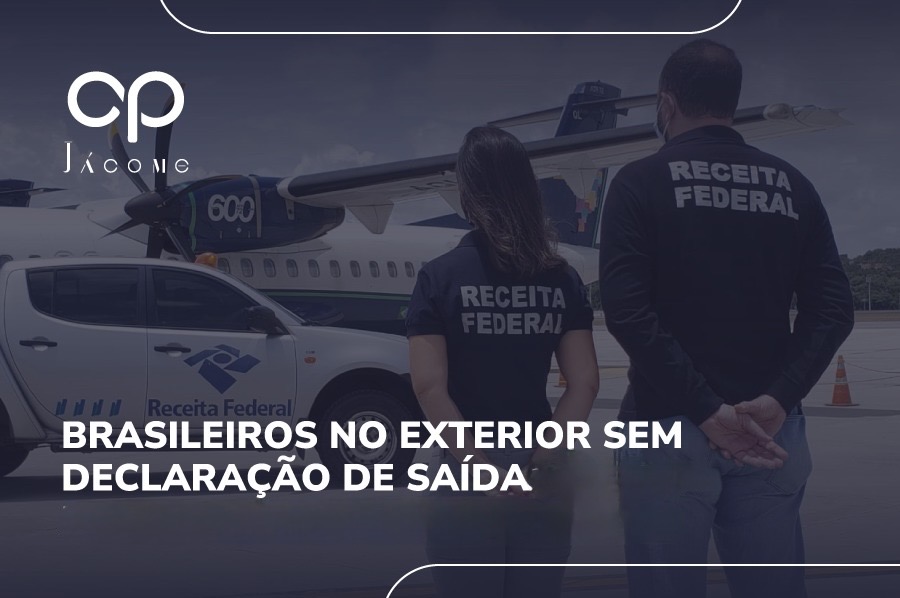

Receita ampliará rastreamento de brasileiros sem saída definitiva?

Especialistas em Direito Internacional ressaltam que a Receita Federal está intensificando o rastreamento de brasileiros que vivem no exterior sem ter apresentado a Declaração de Saída Definitiva do País (DSDP). Com o uso de novas tecnologias e a troca de informações por meio de acordos internacionais, a fiscalização ficará mais rigorosa, permitindo identificar rendimentos e bens não declarados no Brasil. O não envio da DSDP mantém o contribuinte como residente fiscal, sujeitando-o a cobranças retroativas de impostos, multas e juros, além de riscos de bloqueio de CPF e restrições bancárias. Deste modo, os cidadãos que ainda não regularizaram sua situação devem buscar orientação jurídica especializada, garantindo a entrega correta da DSDP e evitando complicações futuras. Na prática, a regularização depende de análise individualizada, considerando tempo de residência no exterior, rendimentos auferidos e obrigações fiscais pendentes. Com planejamento tributário e suporte especializado, é possível regularizar a situação de forma segura e em conformidade com a legislação vigente. Receita ampliará rastreamento de brasileiros sem saída definitiva

Acordo de não bitributação Brasil e Itália

Especialistas em Direito Tributário ressaltam que o Acordo de Bitributação entre Brasil e Itália é um dos instrumentos mais relevantes para disciplinar a tributação da renda em operações internacionais, funcionando como mecanismo de prevenção contra a dupla tributação e também contra práticas de evasão fiscal. Para que produza seus efeitos, é fundamental compreender os critérios estabelecidos no tratado, como as regras de residência fiscal, os limites de tributação sobre dividendos, juros e royalties, além dos métodos de compensação de impostos pagos no exterior. Na prática, a correta aplicação do acordo garante que pessoas físicas e jurídicas não sejam oneradas duas vezes pelo mesmo rendimento, favorecendo maior previsibilidade e segurança nas relações econômicas entre os dois países. Contudo, a utilização plena de seus benefícios depende do atendimento às obrigações formais, como a comprovação de residência fiscal e a apresentação de documentação adequada perante as autoridades tributárias de cada país. Nesse cenário, a assessoria de um especialista em tributação internacional torna-se essencial para interpretar corretamente as disposições do tratado e orientar tanto indivíduos quanto empresas na busca por eficiência fiscal e conformidade legal. Acordo de não bitributação Brasil e Itália

Impostos na Alemanha

Especialistas em tributação e previdência internacional destacam que conhecer o sistema de impostos e contribuições sociais da Alemanha é essencial para brasileiros que pretendem viver ou trabalhar no país. O sistema alemão é progressivo, quanto maior a renda, maior o imposto, e abrange diferentes tributos, como o Imposto de Renda (Einkommensteuer), o Imposto sobre Valor Agregado (Mehrwertsteuer – IVA), além de contribuições obrigatórias para saúde, aposentadoria, seguro-desemprego e assistência social. Residentes são tributados sobre rendas obtidas em qualquer parte do mundo, enquanto não residentes pagam apenas sobre o que recebem na Alemanha. As seis classes fiscais (Steuerklassen) levam em conta o estado civil e a renda do casal, influenciando diretamente o valor descontado do salário. Embora não exista um acordo de dupla tributação entre Brasil e Alemanha desde 2006, o acordo previdenciário bilateral, em vigor desde 2018, traz importante proteção aos trabalhadores. Ele permite totalizar períodos de contribuição feitos nos dois países para fins de aposentadoria e evita cobrança dupla de contribuições previdenciárias para quem trabalha temporariamente fora. Assim, ainda que o risco de bitributação em impostos permaneça, o acordo previdenciário garante que o tempo de contribuição em um país seja reconhecido no outro, proporcionando maior segurança jurídica e previsibilidade aos brasileiros que buscam oportunidades na Alemanha. Impostos na Alemanha

Como evitar dupla tributação ao investir no Brasil?

Especialistas em Direito Internacional destacam que é plenamente possível evitar a dupla tributação ao investir no Brasil, desde que o investidor observe os acordos internacionais firmados pelo país e adote planejamento tributário adequado. O Brasil mantém tratados de bitributação com diversas nações, que têm por objetivo impedir que a mesma renda seja tributada simultaneamente no país de origem e no de destino do investimento. Na prática, esses acordos estabelecem critérios para determinar qual país tem o direito de tributar cada tipo de renda, além de prever mecanismos de compensação do imposto pago no exterior. Para investidores oriundos de países sem tratado com o Brasil, é possível recorrer às regras internas da legislação brasileira, que permitem a dedução do imposto pago no exterior, desde que comprovado documentalmente. Assim, evitar a dupla tributação ao investir no Brasil depende de uma análise técnica individualizada, considerando a origem dos recursos, a natureza dos rendimentos e a existência ou não de tratado internacional aplicável. Com o suporte de um planejamento tributário especializado, é possível estruturar o investimento de forma segura, eficiente e em conformidade com a legislação vigente. Como evitar dupla tributação ao investir no Brasil?