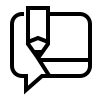

Quando o perito pode sugerir aposentadoria?

Especialistas em Direito Previdenciário destacam que a possibilidade de o perito do INSS sugerir aposentadoria por incapacidade permanente não decorre de escolha pessoal, mas da aplicação estrita de critérios médicos e legais previamente definidos. Essa recomendação somente ocorre quando a perícia constata que o segurado perdeu, de forma total e definitiva, a capacidade de exercer qualquer atividade que lhe garanta subsistência, e que não há viabilidade de reabilitação para outra função. Para os segurados, compreender os critérios que norteiam essa recomendação, incapacidade total, permanência do quadro e impossibilidade de reabilitação, é essencial para preparar a documentação adequada e evitar indeferimentos. Com orientação jurídica qualificada, é possível esclarecer dúvidas, organizar provas médicas e assegurar que a avaliação pericial reflita fielmente a realidade clínica do segurado. No artigo a seguir, explicaremos detalhadamente quais são os critérios que autorizam o perito do INSS a sugerir a aposentadoria por incapacidade permanente e como o segurado pode se preparar para esse procedimento. Quando o perito pode sugerir aposentadoria?

INSS é condenado por demora na análise de auxílio-doença

Especialistas em Direito Previdenciário alertam para os riscos que a demora do INSS na análise de requerimentos de auxílio-doença pode representar para a vida dos segurados. Quando esse benefício é essencial para a subsistência, sobretudo em casos de incapacidade temporária, a morosidade administrativa pode comprometer a renda e a estabilidade financeira de pessoas em situação frágil. Um precedente recente demonstra que o Judiciário já tem condenado o INSS, quando este ultrapassa os prazos legais e os limites estabelecidos pelo acordo homologado no Supremo Tribunal Federal. Nessa decisão, o órgão foi obrigado a concluir a análise de um auxílio-doença pendente muito além do período permitido, reafirmando que a administração pública deve agir com celeridade e eficiência, especialmente em demandas previdenciárias de caráter alimentar. Esse entendimento fortalece outros segurados que enfrentam situação semelhante, demonstrando que a demora não precisa ser aceita como algo “normal”. Com a atuação jurídica adequada, é possível exigir o cumprimento dos prazos, acelerar a tramitação e assegurar que o trabalhador incapacitado receba o benefício a que tem direito. INSS é condenado por demora na análise de auxílio-doença

Como declarar a aposentadoria do exterior?

Especialistas em tributação internacional e direito previdenciário ressaltam que declarar aposentadorias recebidas do exterior corretamente é fundamental para evitar autuações e bitributação. Todo residente fiscal no Brasil está sujeito à tributação sobre rendas mundiais, o que inclui benefícios previdenciários pagos por governos estrangeiros, mesmo que os valores permaneçam no exterior. A declaração desses rendimentos deve ser feita mensalmente por meio do Carnê-Leão, utilizando a cotação do dólar “compra” do último dia útil da primeira quinzena do mês anterior ao recebimento. Caso a aposentadoria seja paga em moeda diferente do dólar, é necessário convertê-la primeiro para dólares e, em seguida, para reais, conforme as regras do Banco Central. Além disso, quando há tratado de bitributação entre o Brasil e o país pagador, o imposto pago no exterior pode ser compensado no Brasil, limitado ao valor do imposto devido sobre aquele rendimento. Esses mecanismos asseguram que o contribuinte não seja duplamente onerado e que seus direitos previdenciários sejam reconhecidos em ambos os países. Como declarar a aposentadoria do exterior?

Impostos na Alemanha

Especialistas em tributação e previdência internacional destacam que conhecer o sistema de impostos e contribuições sociais da Alemanha é essencial para brasileiros que pretendem viver ou trabalhar no país. O sistema alemão é progressivo, quanto maior a renda, maior o imposto, e abrange diferentes tributos, como o Imposto de Renda (Einkommensteuer), o Imposto sobre Valor Agregado (Mehrwertsteuer – IVA), além de contribuições obrigatórias para saúde, aposentadoria, seguro-desemprego e assistência social. Residentes são tributados sobre rendas obtidas em qualquer parte do mundo, enquanto não residentes pagam apenas sobre o que recebem na Alemanha. As seis classes fiscais (Steuerklassen) levam em conta o estado civil e a renda do casal, influenciando diretamente o valor descontado do salário. Embora não exista um acordo de dupla tributação entre Brasil e Alemanha desde 2006, o acordo previdenciário bilateral, em vigor desde 2018, traz importante proteção aos trabalhadores. Ele permite totalizar períodos de contribuição feitos nos dois países para fins de aposentadoria e evita cobrança dupla de contribuições previdenciárias para quem trabalha temporariamente fora. Assim, ainda que o risco de bitributação em impostos permaneça, o acordo previdenciário garante que o tempo de contribuição em um país seja reconhecido no outro, proporcionando maior segurança jurídica e previsibilidade aos brasileiros que buscam oportunidades na Alemanha. Impostos na Alemanha

Imposto nos EUA

Especialistas em Direito Tributário Internacional destacam que compreender o sistema de impostos nos Estados Unidos é essencial para quem vive, trabalha ou investe no país, especialmente brasileiros que buscam otimizar sua carga tributária e evitar bitributação. O sistema norte-americano é complexo e envolve tributos em diferentes níveis, federal, estadual e, em alguns casos, municipal, além de regras específicas que variam conforme o status de residência fiscal. Residentes fiscais nos EUA são tributados sobre sua renda mundial, enquanto não residentes pagam impostos apenas sobre rendimentos de fonte americana. Essa distinção é fundamental para o planejamento tributário e para o aproveitamento de benefícios legais, como créditos fiscais e deduções permitidas. No artigo a seguir, explicaremos em detalhes os principais impostos dos Estados Unidos e apresentaremos estratégias legítimas para aproveitar oportunidades fiscais e garantir conformidade com as normas do IRS. Imposto nos EUA

Isenção de ganho de capital no Brasil e no exterior?

Especialistas em Direito Tributário Internacional destacam que é possível obter isenção de ganho de capital no Brasil e no exterior, embora em situações específicas e com planejamento adequado. A legislação brasileira prevê isenções, como na venda de imóveis adquiridos até 1969 ou quando o valor é reinvestido na compra de outro imóvel residencial. Além disso, tratados de bitributação podem atribuir a exclusividade de tributação ao país de origem do bem, impedindo que o país de residência cobre novamente o imposto. Em países que não tributam ganho de capital, como os Emirados Árabes Unidos, é possível que o lucro fique isento nas duas jurisdições. A viabilidade da isenção depende de uma análise individualizada, considerando o tipo de ativo, o país de residência e o uso correto da Conta de Não Residente (CNR). Com planejamento fiscal especializado, é possível evitar a bitributação e garantir eficiência tributária de forma legal e segura. Isenção de ganho de capital no Brasil e no exterior?

Descarte de contribuições pode aumentar a aposentadoria?

Especialistas em Direito Previdenciário destacam que a regra do descarte de contribuições, introduzida pela Emenda Constitucional nº 103/2019, é um dos instrumentos mais relevantes para otimizar o valor da aposentadoria no regime previdenciário brasileiro. Na prática, essa regra permite que o segurado exclua contribuições de menor valor do cálculo da média salarial, elevando assim a base de cálculo do benefício. Para que produza efeitos positivos, é essencial compreender os critérios de aplicação da regra, como o tempo mínimo de contribuição exigido, a identificação correta das contribuições de menor impacto e a avaliação do reflexo que o descarte terá sobre o percentual da aposentadoria. Em muitos casos, especialmente quando há tempo de contribuição excedente, o descarte pode resultar em um aumento expressivo no valor do benefício. Contudo, a utilização dessa regra exige cautela. Como as contribuições descartadas deixam de contar para qualquer finalidade previdenciária, um planejamento equivocado pode atrasar a aposentadoria ou até reduzir o valor final do benefício. Por isso, a análise individualizada, com simulações que considerem todas as regras de transição e os requisitos específicos de cada modalidade de aposentadoria, é fundamental. Nesse cenário, a assessoria de um especialista em previdência torna-se decisiva para interpretar corretamente as disposições constitucionais, identificar oportunidades de aumento do benefício e garantir segurança jurídica e financeira ao segurado no momento da aposentadoria. Descarte de contribuições pode aumentar a aposentadoria?

A empresa não quis me dar o PPP, o que fazer?

Especialistas em Direito Previdenciário explicam que a emissão do Perfil Profissiográfico Previdenciário (PPP) é uma obrigação legal da empresa, indispensável para comprovar a exposição do trabalhador a agentes nocivos e viabilizar benefícios como a aposentadoria especial. No entanto, é comum que empregadores se recusem a fornecer o documento, o que pode gerar prejuízos ao segurado. Na prática, o trabalhador deve formalizar o pedido por escrito e guardar prova da solicitação. Caso a empresa mantenha a recusa, é possível notificá-la extrajudicialmente e, em último caso, ingressar com ação judicial para obrigar a entrega do PPP. Além disso, existem meios de prova alternativos, como contracheques com adicional de insalubridade, laudos técnicos de empresas similares. Por isso, o apoio de um advogado previdenciário é essencial para definir a melhor estratégia e garantir que a falta do PPP não impeça o reconhecimento do tempo especial nem comprometa o direito à aposentadoria. A empresa não quis me dar o PPP, o que fazer?

Como comprovar tempo rural para aposentadoria?

Especialistas em Direito Previdenciário explicam que a comprovação do tempo de atividade rural é essencial para que o trabalhador tenha direito à aposentadoria rural. No entanto, não basta apenas reunir documentos: é necessário que as provas sejam contemporâneas ao período em que a atividade foi exercida. Na prática, isso significa que contratos de parceria, notas fiscais, recibos de entrega da produção ou declarações de sindicatos devem corresponder às datas em que o segurado trabalhou na atividade rural. É comum que parte desses documentos esteja em nome de familiares, como pais, cônjuge ou filhos, e a jurisprudência permite que esses documentos sejam aceitos desde que integrem o grupo familiar e comprovem efetivamente a atividade rural. A prova testemunhal ainda é válida, mas não pode ser a única forma de comprovação. Ela deve servir apenas para complementar documentos materiais que atestem o tempo de serviço rural. Portanto, a grande questão não é apenas reunir documentos, mas organizá-los estrategicamente e garantir que reflitam corretamente o período de atividade rural. O acompanhamento de um advogado especializado em Direito Previdenciário pode ser determinante, orientando sobre quais provas apresentar, como estruturá-las e quando é possível recorrer ao INSS ou à Justiça para assegurar o direito ao benefício. Como comprovar tempo rural para aposentadoria?

Aposentadoria por tempo de contribuição ainda existe?

Especialistas em Direito Previdenciário destacam que a reforma extinguiu a modalidade clássica da aposentadoria por tempo de contribuição, mas preservou direitos adquiridos de quem já havia cumprido os requisitos até 13/11/2019 e criou quatro regras de transição para os demais segurados. Essas regras permitem que milhões de trabalhadores ainda se aposentem considerando o tempo de contribuição, embora com cálculos e exigências diferentes, que podem impactar diretamente no valor final do benefício. Na prática, a grande dúvida não é se a aposentadoria por tempo de contribuição ainda existe, mas em qual regra cada segurado se encaixa e qual delas garante o maior valor possível. Por isso, o planejamento previdenciário tornou-se essencial para evitar escolhas equivocadas que podem comprometer a renda vitalícia do trabalhador. Neste texto, você vai entender como a aposentadoria por tempo de contribuição funciona após a reforma, quais são as regras de transição disponíveis e de que forma um planejamento adequado pode fazer toda a diferença no momento de solicitar o benefício. Aposentadoria por tempo de contribuição ainda existe?