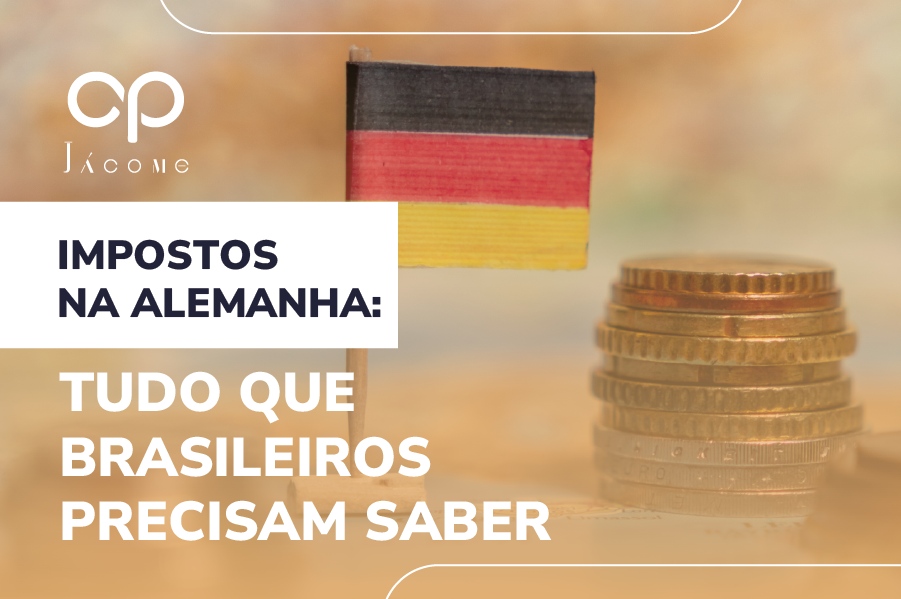

Impostos na Alemanha

Especialistas em tributação e previdência internacional destacam que conhecer o sistema de impostos e contribuições sociais da Alemanha é essencial para brasileiros que pretendem viver ou trabalhar no país. O sistema alemão é progressivo, quanto maior a renda, maior o imposto, e abrange diferentes tributos, como o Imposto de Renda (Einkommensteuer), o Imposto sobre Valor Agregado (Mehrwertsteuer – IVA), além de contribuições obrigatórias para saúde, aposentadoria, seguro-desemprego e assistência social. Residentes são tributados sobre rendas obtidas em qualquer parte do mundo, enquanto não residentes pagam apenas sobre o que recebem na Alemanha. As seis classes fiscais (Steuerklassen) levam em conta o estado civil e a renda do casal, influenciando diretamente o valor descontado do salário. Embora não exista um acordo de dupla tributação entre Brasil e Alemanha desde 2006, o acordo previdenciário bilateral, em vigor desde 2018, traz importante proteção aos trabalhadores. Ele permite totalizar períodos de contribuição feitos nos dois países para fins de aposentadoria e evita cobrança dupla de contribuições previdenciárias para quem trabalha temporariamente fora. Assim, ainda que o risco de bitributação em impostos permaneça, o acordo previdenciário garante que o tempo de contribuição em um país seja reconhecido no outro, proporcionando maior segurança jurídica e previsibilidade aos brasileiros que buscam oportunidades na Alemanha. Impostos na Alemanha

Salário-paternidade no INSS, novas regras

Especialistas em Direito Previdenciário destacam que o salário-paternidade no INSS é um benefício destinado a substituir a remuneração do segurado homem durante o período de afastamento para cuidados com o filho, seja em casos de nascimento, adoção ou guarda judicial. O benefício assegura direitos tanto aos pais biológicos quanto aos pais que adotarem ou receberem a guarda de um menor, promovendo igualdade no acesso à proteção previdenciária. Atualmente, o tema é objeto de atenção na Câmara dos Deputados, por meio do Projeto de Lei nº 3.935/2008, que propõe a ampliação da licença-paternidade e a criação formal do salário-paternidade. Em termos práticos, o salário-paternidade segue as regras do salário-maternidade, sendo devido pelo período de 120 dias na maioria dos casos, com variações nos casos de óbito da mãe ou outras situações excepcionais. Para ter direito, o homem deve possuir a qualidade de segurado no momento do fato gerador e, desde 2024, não há exigência de carência mínima, de acordo com decisão do Supremo Tribunal Federal. O acompanhamento da tramitação do projeto e a compreensão dos requisitos legais são essenciais para que pais biológicos e adotantes possam garantir o recebimento do benefício e exercer plenamente o direito ao afastamento remunerado, fortalecendo a participação masculina nos cuidados da primeira infância e ampliando a proteção à família no Brasil. Salário-paternidade no INSS, novas regras

Imposto nos EUA

Especialistas em Direito Tributário Internacional destacam que compreender o sistema de impostos nos Estados Unidos é essencial para quem vive, trabalha ou investe no país, especialmente brasileiros que buscam otimizar sua carga tributária e evitar bitributação. O sistema norte-americano é complexo e envolve tributos em diferentes níveis, federal, estadual e, em alguns casos, municipal, além de regras específicas que variam conforme o status de residência fiscal. Residentes fiscais nos EUA são tributados sobre sua renda mundial, enquanto não residentes pagam impostos apenas sobre rendimentos de fonte americana. Essa distinção é fundamental para o planejamento tributário e para o aproveitamento de benefícios legais, como créditos fiscais e deduções permitidas. No artigo a seguir, explicaremos em detalhes os principais impostos dos Estados Unidos e apresentaremos estratégias legítimas para aproveitar oportunidades fiscais e garantir conformidade com as normas do IRS. Imposto nos EUA

Acordo de bitributação Brasil e EUA

Especialistas em Direito Tributário Internacional destacam que, atualmente, Brasil e Estados Unidos não possuem um acordo de bitributação em vigor, o que significa que a mesma renda pode ser tributada por ambos os países. Essa ausência de tratado afeta brasileiros com rendimentos, investimentos ou aposentadorias vinculados aos EUA, gerando complexidade e risco de dupla tributação. Embora não exista um tratado abrangente, há mecanismos parciais que oferecem algum alívio fiscal, como o Acordo de Totalização Previdenciária, que evita a dupla contribuição à previdência social, e o crédito de imposto estrangeiro previsto na legislação americana, que permite compensar valores pagos no exterior. A falta de um acordo formal também pode desestimular investimentos e criar incertezas para empresas e profissionais que atuam nos dois países. Por isso, compreender as regras de cada jurisdição e planejar com antecedência é essencial para evitar perdas financeiras e problemas com o Fisco. Contar com o apoio de um advogado especializado em tributação internacional é a melhor forma de analisar cada caso, identificar mecanismos de compensação aplicáveis e garantir conformidade com as normas de ambos os países. Acordo de bitributação Brasil e EUA

Acidente de moto pode dar direito a benefício?

Especialistas em Direito Previdenciário explicam que acidentes de moto podem sim gerar direito a benefícios do INSS, dependendo das consequências do acidente e da categoria do segurado. O trabalhador que sofre lesões que o afastam temporariamente de suas atividades pode ter direito ao auxílio por incapacidade temporária (antigo auxílio-doença), enquanto casos com sequelas permanentes e redução da capacidade de trabalho podem ensejar o auxílio-acidente, de natureza indenizatória. Já quando o acidente resulta em incapacidade total e definitiva, o segurado pode ser aposentado por invalidez (atualmente chamada aposentadoria por incapacidade permanente). A concessão depende da comprovação médica e pericial da incapacidade e da manutenção da qualidade de segurado no momento do acidente. Diante da complexidade das regras e da variação conforme o tipo de vínculo, recomenda-se buscar orientação de advogado previdenciarista, capaz de avaliar a situação específica e indicar o benefício adequado para cada caso. Acidente de moto pode dar direito a benefício?

Isenção de ganho de capital no Brasil e no exterior?

Especialistas em Direito Tributário Internacional destacam que é possível obter isenção de ganho de capital no Brasil e no exterior, embora em situações específicas e com planejamento adequado. A legislação brasileira prevê isenções, como na venda de imóveis adquiridos até 1969 ou quando o valor é reinvestido na compra de outro imóvel residencial. Além disso, tratados de bitributação podem atribuir a exclusividade de tributação ao país de origem do bem, impedindo que o país de residência cobre novamente o imposto. Em países que não tributam ganho de capital, como os Emirados Árabes Unidos, é possível que o lucro fique isento nas duas jurisdições. A viabilidade da isenção depende de uma análise individualizada, considerando o tipo de ativo, o país de residência e o uso correto da Conta de Não Residente (CNR). Com planejamento fiscal especializado, é possível evitar a bitributação e garantir eficiência tributária de forma legal e segura. Isenção de ganho de capital no Brasil e no exterior?

Descarte de contribuições pode aumentar a aposentadoria?

Especialistas em Direito Previdenciário destacam que a regra do descarte de contribuições, introduzida pela Emenda Constitucional nº 103/2019, é um dos instrumentos mais relevantes para otimizar o valor da aposentadoria no regime previdenciário brasileiro. Na prática, essa regra permite que o segurado exclua contribuições de menor valor do cálculo da média salarial, elevando assim a base de cálculo do benefício. Para que produza efeitos positivos, é essencial compreender os critérios de aplicação da regra, como o tempo mínimo de contribuição exigido, a identificação correta das contribuições de menor impacto e a avaliação do reflexo que o descarte terá sobre o percentual da aposentadoria. Em muitos casos, especialmente quando há tempo de contribuição excedente, o descarte pode resultar em um aumento expressivo no valor do benefício. Contudo, a utilização dessa regra exige cautela. Como as contribuições descartadas deixam de contar para qualquer finalidade previdenciária, um planejamento equivocado pode atrasar a aposentadoria ou até reduzir o valor final do benefício. Por isso, a análise individualizada, com simulações que considerem todas as regras de transição e os requisitos específicos de cada modalidade de aposentadoria, é fundamental. Nesse cenário, a assessoria de um especialista em previdência torna-se decisiva para interpretar corretamente as disposições constitucionais, identificar oportunidades de aumento do benefício e garantir segurança jurídica e financeira ao segurado no momento da aposentadoria. Descarte de contribuições pode aumentar a aposentadoria?

Vitiligo pode dar algum benefício no INSS?

Especialistas em Direito Previdenciário explicam que o vitiligo pode dar direito a benefícios do INSS, como auxílio por incapacidade temporária ou aposentadoria por incapacidade permanente, quando a doença compromete a capacidade de trabalho ou causa dificuldade de inserção no mercado por fatores estigmatizantes. Embora o vitiligo não esteja na lista das doenças graves que dispensam carência, ele pode ser reconhecido como doença de caráter estigmatizante, sobretudo quando afeta regiões visíveis do corpo e provoca discriminação social, isolamento ou sofrimento psicológico. Para a concessão do benefício, o laudo médico detalhado é essencial, devendo conter o diagnóstico com CID, a extensão e localização das lesões, os impactos físicos, emocionais e sociais e a avaliação da capacidade laboral. Na prática, a perícia do INSS analisará não apenas o quadro clínico, mas também as condições pessoais, profissionais e socioeconômicas do segurado. Vitiligo pode dar algum benefício no INSS?

Acordo de não bitributação Brasil e Itália

Especialistas em Direito Tributário ressaltam que o Acordo de Bitributação entre Brasil e Itália é um dos instrumentos mais relevantes para disciplinar a tributação da renda em operações internacionais, funcionando como mecanismo de prevenção contra a dupla tributação e também contra práticas de evasão fiscal. Para que produza seus efeitos, é fundamental compreender os critérios estabelecidos no tratado, como as regras de residência fiscal, os limites de tributação sobre dividendos, juros e royalties, além dos métodos de compensação de impostos pagos no exterior. Na prática, a correta aplicação do acordo garante que pessoas físicas e jurídicas não sejam oneradas duas vezes pelo mesmo rendimento, favorecendo maior previsibilidade e segurança nas relações econômicas entre os dois países. Contudo, a utilização plena de seus benefícios depende do atendimento às obrigações formais, como a comprovação de residência fiscal e a apresentação de documentação adequada perante as autoridades tributárias de cada país. Nesse cenário, a assessoria de um especialista em tributação internacional torna-se essencial para interpretar corretamente as disposições do tratado e orientar tanto indivíduos quanto empresas na busca por eficiência fiscal e conformidade legal. Acordo de não bitributação Brasil e Itália

Qual o melhor atestado para mostrar na perícia do INSS?

Especialistas em Direito Previdenciário explicam que o atestado médico é um dos documentos mais importantes para comprovar incapacidade junto ao INSS, servindo como base para a análise pericial. Para que seja aceito, é fundamental que o documento contenha informações claras e completas, como o diagnóstico da doença (com CID), o período estimado de afastamento, a data de emissão e a identificação do médico responsável, com assinatura, carimbo e número do CRM. Na prática, um atestado bem elaborado aumenta as chances de deferimento do benefício, evitando indeferimentos por falhas formais ou ilegibilidade. Contudo, a eficácia do atestado depende da apresentação de documentos complementares, como laudos, exames e histórico clínico, que comprovem a evolução da doença e a incapacidade laboral. Nesse contexto, o acompanhamento de um advogado previdenciário é decisivo para orientar sobre a forma correta de elaborar e organizar os atestados e documentos médicos, garantindo que o segurado tenha maiores chances de obter o benefício de forma ágil e segura. Qual o melhor atestado para mostrar na perícia do INSS?