Complementações das contribuições INSS

Você sabia que as contribuições previdenciárias feitas para o Instituto Nacional do Seguro Social (INSS) com valores abaixo do salário mínimo não são consideradas no cálculo de tempo de contribuição e carência na análise de benefícios previdenciários?

A partir da reforma da Previdência em novembro de 2019 a contribuição ao INSS apenas produz efeito se for recolhida com valor igual ou superior ao salário mínimo.

No entanto, com as providências certas, é possível resgatar essas contribuições, tornando-as válidas para o INSS.

Mas o que pode ser feito para “salvar” essas contribuições? Posso complementar ou existem casos em que não é sequer necessário fazer a complementação para validar uma contribuição para o INSS abaixo do mínimo?

Para esclarecer todas as suas dúvidas sobre um assunto que pode fazer a diferença na hora da sua aposentadoria, elaboramos este artigo. Boa leitura!

Para maiores informações, dúvidas ou consulta para entrada de pedido, clique aqui e fale conosco

Qual o limite mínimo da contribuição para o INSS?

O limite mínimo para que uma contribuição ao INSS produza todos os efeitos esperados pelo contribuinte é o salário mínimo vigente naquele respectivo mês.

Em 2024, o salário mínimo vigente é R$ 1.412,00.

Ou seja, você pode contribuir com o INSS sobre qualquer valor.

Inclusive, sobre um valor inferior ao salário mínimo.

Porém, a contribuição ao INSS abaixo do mínimo não necessariamente vai produzir todos os efeitos esperados pelo contribuinte.

O que acontece quando a contribuição ao INSS é abaixo do mínimo?

Muitas vezes, a contribuição previdenciária é paga em valor inferior ao salário-mínimo. Nessas situações, há uma proibição para que se compute o mês correspondente na aposentadoria.

Ou seja, quando a contribuição ao INSS abaixo do mínimo, essa contribuição não é contada para fins de tempo de trabalho e carência.

Portanto, ao contribuir para o INSS, o objetivo é que essa contribuição:

- Seja contada como tempo de contribuição;

- Seja contada como carência; e

- Dê ao contribuinte a condição de segurado do INSS.

Mas lembre-se, essa contribuição somente vai produzir tais efeitos se for realizada forma correta e válida. Isso inclui, entre outros aspectos, que o recolhimento respeite o respectivo limite mínimo.

No entanto, é bastante comum que contribuintes realizem o procedimento, por guia ou carnê do INSS, de forma incorreta, seja no valor, na categoria de contribuinte, na competência, na data do pagamento ou no código de pagamento.

Normalmente, os segurados percebem que preencheram de maneira incorreta somente quando vão requerer sua aposentadoria no INSS, obtendo, por consequência, uma resposta negativa da autarquia. Aliás, isto não se aplica apenas aos requerimentos de aposentadoria, mas a qualquer benefício previdenciário.

Confira no vídeo a seguir, as orientações da Dra. Juliana Jácome, especialista em Direito Previdenciário, sobre o que fazer para regularizar as suas contribuições feitas abaixo do mínimo e ter direito de requerer a aposentadoria.

Mas, afinal, qual o valor mais baixo e mais alto para pagar INSS?

Como já deve ter notado, a contribuição ao INSS abaixo do mínimo pode dificultar a concessão da sua aposentadoria. Isto porque há um limite mínimo e máximo estabelecido para as contribuições previdenciárias.

O montante mínimo, como o próprio termo sugere, corresponde ao valor do salário-mínimo vigente, que em 2024 é de R$ 1.412. É importante ressaltar que essa contribuição mínima é aplicável a todas as categorias de segurados.

Em contraste, o valor máximo que se pode contribuir é determinado pelo chamado Teto do INSS, o qual é revisado anualmente. Em 2024, o Teto do INSS foi estipulado em R$ 7.786,02.

A forma como essa contribuição é calculada varia dependendo do tipo de segurado. A alíquota do INSS pode ser de 5%, 11% ou 20%, dependendo do plano de Previdência Social e das regras nas quais se enquadram os profissionais.

Autônomos que contribuem com 20% sobre o mínimo têm direito de se aposentar por idade ou tempo de contribuição. Já os trabalhadores que pagam o plano simplificado, de 11% (R$ 155,32, neste ano), só conseguem a aposentadoria por idade.

Já os autônomos donos de empresa devem pagar a contribuição ao INSS no dia 20 de cada mês sobre 20% e, neste caso, é de R$ 282,40 desde fevereiro.

Contribuir próximo do Teto do INSS durante toda a vida contributiva pode proporcionar ao segurado a perspectiva de uma aposentadoria mais vantajosa.

É importante enfatizar que os limites de recolhimento para trabalhadores não podem ultrapassar o valor do Teto do INSS. Esse Teto também funciona como um indicador do valor máximo que um segurado pode receber como benefício previdenciário ao longo do ano. Em outras palavras, a aposentadoria, por exemplo, não pode exceder o valor estabelecido pelo Teto do INSS, a menos em situações excepcionais e raras.

Como funciona a contribuição para o INSS?

Ao efetuar contribuições para o Instituto Nacional do Seguro Social (INSS), o trabalhador se converte em um segurado do sistema previdenciário, o que, por sua vez, lhe confere o direito a receber benefícios previdenciários assim que preenchidos os requisitos para o benefício pretendido.

Esses benefícios englobam diversas categorias, tais como aposentadorias, auxílios por incapacidade, pensões por morte e salário-maternidade, para citar alguns exemplos.

Para se tornar um contribuinte do INSS, é necessário se associar ao Regime Geral de Previdência Social, que contempla dois grupos principais de segurados: os obrigatórios e os facultativos.

Quem é o segurado obrigatório?

Todos aqueles que exercem uma atividade profissional remunerada estão obrigados a realizar pagamentos mensais de contribuição previdenciária ao Instituto Nacional do Seguro Social (INSS).

Dessa maneira, podemos afirmar que qualquer pessoa que esteja envolvida em uma ocupação que gere renda está sujeita à obrigação de contribuir para a Previdência Social.

Dentro da categoria dos segurados obrigatórios, encontram-se quatro subtipos distintos:

- Empregados;

- Trabalhadores avulsos;

- Contribuintes individuais; e

- Segurados especiais.

Cada uma dessas categorias de segurados, seja obrigatórios ou facultativos, possui diferentes procedimentos de filiação e métodos de contribuição para o INSS.

Além disso, os valores das contribuições variam de acordo com a categoria de filiação, sendo fundamental compreender essas nuances, uma vez que, dependendo do tipo de segurado e da forma como a contribuição foi efetuada, os métodos disponíveis para adequar a contribuição ao valor mínimo estabelecido podem ser diferentes.

É preciso estar atento aos detalhes para garantir a regularidade das contribuições previdenciárias e assegurar o acesso aos benefícios no futuro.

Quem é o segurado facultativo?

O enquadramento como contribuinte facultativo só é possível a partir dos 16 anos e que não esteja exercendo atividade remunerada.

Algumas pessoas que podem ser filiadas ao INSS de forma facultativa são:

- donas de casa;

- síndicos de condomínio, quando não remunerado;

- estudantes, a partir de 16 anos de idade;

- brasileiros que acompanham o cônjuge que presta serviço no exterior;

- membros de conselho tutelar, quando não esteja vinculado a qualquer regime de previdência social;

- bolsistas e estagiários que prestam serviços à empresa;

- desempregados;

- presidiários desvinculados do sistema obrigatório;

- brasileiros que vivem no exterior.

Como evitar a contribuição ao INSS abaixo do mínimo?

A contribuição ao INSS abaixo do mínimo é um erro ocasional, que ocorre muito no início de cada ano. Isso porque, com o reajuste do salário-mínimo, alguns segurados, em especial os segurados facultativos (desempregado, dono de casa, etc.) esquecem de alterar o valor da contribuição previdenciária a ser paga.

Da mesma forma, em caso de rescisão do contrato de trabalho, o segurado empregado também pode ser afetado, pois é possível que o salário de contribuição fique abaixo do mínimo no mês da rescisão.

Por isso, é muito importante estar atento quando essas situações ocorrem.

Preciso contribuir enquanto recebo o auxílio-doença? Saiba mais aqui!

Como saber se tenho contribuição abaixo do mínimo?

Para verificar a existência de contribuição ao INSS abaixo do mínimo estipulado, é necessário examinar o seu Extrato Previdenciário ou o Extrato de Contribuições, também conhecido como Cadastro Nacional de Informações Sociais (CNIS).

O CNIS é um registro fundamental mantido pelo Instituto Nacional do Seguro Social (INSS) que armazena informações relevantes sobre vínculos empregatícios, rendimentos e contribuições previdenciárias. Este cadastro abrange dados a partir de datas específicas:

- Todos os registros de empregos a partir de 1976;

- Contribuições como autônomo (contribuinte individual) a partir de 1979; e

- Valores das remunerações e contribuições a partir de 1990.

Acessar o CNIS pode ser realizado pela internet por meio da Plataforma Meu INSS. Portanto, para consultar seu CNIS, é necessário primeiro realizar o cadastro e acessar a plataforma Meu INSS.

Lembre-se, sempre tenha em mente o valor do salário-mínimo do período que você quer, pois os valores mudam todos os anos.

Em caso de dúvida, fale conosco aqui!

Essa análise detalhada permite verificar se houve períodos em que as contribuições efetuadas foram inferiores ao mínimo estabelecido, o que pode impactar diretamente nos benefícios previdenciários a serem recebidos.

Complementações das contribuições INSS

Contribuição abaixo do mínimo como resolver?

É importante dizer que, desde a Reforma Previdenciária (EC nº 103/2019), somente são consideradas as competências cujo salário de contribuição seja igual ou superior ao limite mínimo mensal do salário de contribuição. Isto se aplica a todos os segurados, inclusive aos segurados empregados.

Assim, se o trabalho do mês não alcançou a remuneração mínima de um salário-mínimo nacional, será necessária a complementação do recolhimento previdenciária até que atinja a base de cálculo de um salário-mínimo.

Esse procedimento já existia para o caso de trabalhadores autônomos, que trabalhavam por conta própria ou prestavam serviços para pessoa jurídica, mas, a partir da reforma, também passou a ter aplicabilidade para empregados. E o tema merece muita atenção, considerando que já está regulamentado no país o trabalho intermitente, e não são poucas as hipóteses em que um trabalhador perceberá rendimentos inferiores ao salário-mínimo. Caso isso aconteça e não seja promovido os devidos ajustes, o período em questão não integrará o tempo de contribuição.

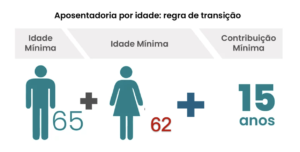

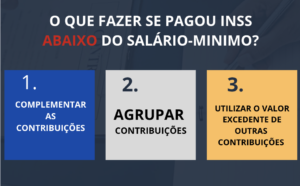

Quando isto acontece, o procedimento a ser adotado é o da complementação das contribuições. Para realizar essa complementação, o trabalhador terá três alternativas:

- Complementar as contribuições: o valor será calculado com base na diferença que não foi paga. Alíquota de 7,5% para o segurado empregado e de 20% para o contribuinte individual.

- Utilizar o excedente do salário de contribuição superior ao limite mínimo de um mês para completar. Assim o segurado poderá utilizar o excedente de um mês para compensar em outro, ficando as duas contribuições no patamar mínimo.

- Agrupar as contribuições inferiores ao limite mínimo de diferentes competências para aproveitamento em um ou mais meses.

ATENÇÃO: Existe uma limitação para que esses ajustes sejam feitos. Em virtude da alteração do salário-mínimo, os ajustes devem ser feitos dentro do mesmo ano civil, isto é, utilizando os meses compreendidos no mesmo ano.

Como contribuir morando fora do Brasil? Saiba mais aqui!

Qual o valor da complementação?

Se sua contribuição ao INSS for abaixo do mínimo, uma forma de resolver é pagar a diferença para atingir o mínimo

Por exemplo, o salário mínimo em 2024 é R$ 1.412,00. Imagine que a sua contribuição em um certo mês de 2024 tenha sido sobre o valor de R$ 900,00.

Para utilizar esta contribuição, você poderá complementá-la, pagando uma alíquota sobre a diferença entre o salário mínimo e o valor já recolhido.

Assim, o valor da complementação será definido a partir de uma alíquota incidente sobre a diferença entre o salário mínimo vigente naquele mês o valor já recolhido ao INSS.

Essa alíquota pode ser de 7,5%, 8% ou 20% a depender do caso.

Dessa forma, a alíquota deve ser de:

- 8% para os contribuintes empregados e trabalhadores avulsos, em relação aos meses entre novembro de 2019 e fevereiro de 2020;

- 7,5% para os contribuintes empregados e trabalhadores avulsos, em relação aos meses a partir de março de 2020; e

- 20% para os contribuintes individuais.

Dessa forma, se a contribuição abaixo do mínimo do exemplo anterior tiver sido como empregado, o valor da complementação será de R$ 38,40 (7,5% de R$ 512,00).

Por outro lado, se tiver sido como contribuinte individual, será de R$ 102,40 (20% de R$ 512,00).

Como calcular a complementação de contribuição INSS?

O cálculo da complementação da contribuição ao INSS pode mudar de acordo com sua situação.

Normalmente, você precisa descobrir a diferença entre o valor que já contribuiu e o mínimo que deveria ter sido pago em cada mês com contribuições abaixo desse mínimo.

Feito isso, basta somar as diferenças calculadas.

ATENÇÃO: O valor mínimo muda anualmente; portanto, antes de efetuar o cálculo da complementação, verifique o salário mínimo vigente.

Aposentado deve continuar pagando INSS? Saiba mais aqui!

É possível utilizar o valor excedente de outras contribuições para validar contribuições abaixo do mínimo?

Sim. Outra maneira de validar suas contribuições abaixo do mínimo é utilizar os valores excedentes de recolhimentos anteriores, superiores ao valor do salário-mínimo, e somá-los às contribuições inferiores ao mínimo.

Para você entender melhor, suponha que o valor do seu salário referente a fevereiro de 2024 tenha sido de R$ 2.000,00.

Já em junho de 2024, imagine que a sua contribuição tenha incidido sobre R$ 1.000,00.

Neste caso, portanto, você pode utilizar a competência de fevereiro para completar a competência de junho de 2024.

Ou seja, ao invés de pagar um valor a mais para complementar a contribuição abaixo do mínimo, ele pode solicitar que o valor excedente da contribuição acima mínimo seja utilizado para esta complementação.

É possível agrupar as contribuições para validar contribuições abaixo do mínimo?

Sim. Para resolver uma contribuição com valor inferior ao mínimo é possível o agrupamento de contribuições.

Esta alternativa consiste no agrupamento de salários de contribuição inferiores ao mínimo, de diferentes meses, até que alcancem o limite mínimo, de forma que o resultado não ultrapasse o valor mínimo do salário de contribuição.

Ou seja, esse agrupamento fará com que suas contribuições abaixo do mínimo se transformem no valor esperado, dentro do mínimo exigido pelo INSS.

Essa alternativa deve ser utilizada desde que o contribuinte realmente não precise de ambas as contribuições para a obtenção do seu benefício previdenciário.

Complementar a contribuição é sempre vantajoso?

Nem sempre. Antes de tentar complementar essa contribuição abaixo do mínimo, você precisa identificar se ela é realmente necessária para atingir o seu objetivo previdenciário.

Ou seja, você realmente precisa dessa contribuição para receber a aposentadoria ou benefício previdenciário pretendido no INSS.

Lembre-se, essa contribuição poderá ser desnecessária em pelo menos 2 situações:

- Quando desnecessária para cumprir os requisitos do benefício previdenciário; ou

- Quando for melhor descartá-la mesmo se complementada.

Em tais hipóteses, não fará sentido complementar essa contribuição.

Para maiores informações, dúvidas ou consulta para entrada de pedido, clique aqui e fale conosco

O que mudou com a Reforma da Previdência?

Com a Reforma da Previdência (EC nº 103/2019), foi expressamente vedado o cômputo de contribuições inferiores ao valor da contribuição mínima mensal (art. 195, § 14 da CF).

A Portaria nº 450/2020 do INSS é mais restritiva ainda, ao dispor que “Art. 28. A competência cujo recolhimento seja inferior à contribuição mínima mensal não será computada para nenhum fim, ou seja, para o cálculo do valor do benefício, para a carência, para a manutenção da qualidade de segurado, além do tempo de contribuição”.

Finalmente, a questão foi regulamentada pelo Decreto nº 10.410/2020.

Assim, a partir de 13/11/2019 somente serão consideradas as competências cujo salário de contribuição seja igual ou superior ao limite mínimo mensal do salário de contribuição.

Tal vedação se aplica a todos os segurados, inclusive aos segurados empregados.

Na prática, significa que, se o trabalho do mês não alcançou a remuneração mínima de um salário-mínimo nacional, será necessária a complementação do recolhimento previdenciária até que atinja a base de cálculo de um salário-mínimo.

Ou seja, a partir da vigência da Reforma da Previdência, só valerão as contribuições que tiverem como base o valor do salário-mínimo ou mais.

Isso vale para todos os tipos de segurados, inclusive os CLT, domésticos e avulsos, que tinham certa vantagem quando tinham recolhimentos abaixo do mínimo.

Como era antes da Reforma da Previdência?

Antes Reforma da Previdência, independentemente do valor sobre o qual essas contribuições eram efetuadas, os contribuintes empregados e trabalhadores avulsos eram beneficiados por uma regra que automaticamente contabilizava essas contribuições como tempo de contribuição e carência, conferindo ao contribuinte a condição de segurado do INSS.

Portanto, até a data de entrada em vigor da Reforma da Previdência, as contribuições dos contribuintes empregados e trabalhadores avulsos, mesmo que realizadas com valores inferiores ao mínimo estabelecido, continuavam a produzir todos os efeitos esperados, uma vez que se enquadravam nas regras preexistentes.

Por outro lado, as contribuições dos contribuintes individuais e facultativos já estavam sujeitas a uma exigência mais rigorosa, mesmo antes da Reforma da Previdência. Para que pudessem produzir todos os efeitos desejados, essas contribuições precisavam ser realizadas sobre um valor igual ou superior ao salário-mínimo.

Portanto, independentemente do momento em que as contribuições dos contribuintes individuais e facultativos tenham sido efetuadas, elas sempre precisaram respeitar o limite mínimo estabelecido para garantir que produzissem todos os efeitos esperados em relação aos benefícios previdenciários.

Já no caso dos contribuintes empregados e trabalhadores avulsos, essa exigência passou a vigorar apenas após a implementação da Reforma da Previdência em 2019.

É possível que os dependentes do segurado falecido complementem as contribuições?

Sim. Os dependentes do segurado falecido podem complementar as contribuições com a finalidade de reconhecimento de direito à pensão por morte.

Mas lembre-se, a realização desse ajuste deve ser realizada até o dia quinze do mês de janeiro do ano seguinte ao falecimento.

Preciso contribuir enquanto recebo o auxílio-doença?

Não, o segurado que estiver em gozo do auxílio-doença, não está obrigado a realizar as contribuições para o INSS.

No entanto, para que o período em que o trabalhador esteve afastado de suas atividades laborais, conte como tempo de contribuição para a sua aposentadoria, é necessário que o segurado volte a trabalhar.

Ou seja, é preciso intercalar o período de gozo do benefício por incapacidade com o tempo trabalhado após o término do seu auxílio-doença.

Como contribuir morando fora do Brasil?

Uma pergunta frequente entre os brasileiros que vão residir fora do Brasil é: Vou morar no exterior, posso contribuir para o INSS?

A resposta é sim. Mas antes de contribuir ao INSS é importante buscar a orientação de em especialista na área previdenciária. Desse modo é possível evitar que você faça contribuições indevidas e infrutíferas para a sua aposentadoria.

É importante ficar atento, pois vários brasileiros contribuem, por exemplo, como segurado individual, sendo essa filiação vedada pelo INSS, conforme dispõe o art. 90, § 3º da Instrução Normativa nº 128/2022:

- 3º É vedada a inscrição na categoria de contribuinte individual para brasileiro residente ou domiciliado no exterior, observada a situação descrita no inciso XXIII do caput.

IMPORTANTE: Segundo o inciso XXIII, é contribuinte individual obrigatório apenas “o brasileiro civil que trabalha no exterior para organismo oficial internacional do qual o Brasil é membro efetivo, ainda que lá domiciliado e contratado, salvo quando coberto por RPPS”.

Lembre-se, a nova Instrução Normativa do INSS (IN 128/2022), no seu art. 107, § 2º prevê a possibilidade de inscrição como segurado facultativo ao:

X – Brasileiro residente ou domiciliado no exterior.

Em caso de dúvida não hesite em procurar a orientação de um profissional.

Quanto tempo o INSS pode demorar para analisar o meu processo? Confira aqui!

E quais as vantagens de recolher em dois países ao mesmo tempo?

A possibilidade de recolher contribuições previdenciárias em dois países ao mesmo tempo pode ser extremamente vantajosa, pois permitirá que o segurado cumpra com os requisitos de aposentadoria em cada um dos países separadamente.

Assim, se o autônomo decida exercer atividade remunerada no exterior e contribua naquele país, ao mesmo tempo em que contribui na condição de segurado facultativo no Brasil, poderá obter até duas aposentadorias, uma em cada país.

Nessa opção, o segurado irá solicitar cada aposentadoria no sistema da Previdência Social do país que cumprir com os requisitos. No Brasil, por exemplo, quem administra a concessão das aposentadorias dos segurados facultativos e contribuintes individuais é o Instituto Nacional do Seguro Social – INSS –, já do país de residência, o segurado deverá consultar no Acordo.

O que define o valor da contribuição ao INSS para quem mora no exterior?

É neste ponto que entra o planejamento previdenciário. Antes de começar sua contribuição, é preciso fazer um diagnóstico previdenciário para definir como e quanto pagar, senão parte do dinheiro vai para o lixo.

Uma simulação de quando o contribuinte vai se aposentar e quanto será a futura aposentadoria é o passo inicial para definir qual será o valor da contribuição até a data da aposentadoria chegar.

Ou seja, para que o trabalhador não gaste mais do que vai receber, é muito importante procurar a orientação de um especialista.

Portanto, não se esqueça, o grau de complexidade exigido para fazer o planejamento previdenciário é grande. Por isso orientamos que busque o auxílio de um advogado especialista na área previdenciária para definir o cenário contributivo mais vantajoso para você.

Aposentado deve continuar pagando INSS?

Lembre-se, se você está aposentado, só é necessário pagar o INSS se continuar trabalhando.

Caso não prossiga com suas atividades laborais, não há necessidade de se preocupar com contribuições previdenciárias.

Ou seja, o aposentado NÃO tem que pagar o INSS se não continuar trabalhando, ou seja, não há desconta do INSS sobre a aposentadoria do aposentado.

No entanto, o aposentado paga INSS se continuar exercendo atividade remunerada. Neste caso, há desconto do INSS sobre a remuneração que o aposentado recebe na empresa.

Excelência em Direito Previdenciário. O Jácome Advocacia é um escritório de advocacia especializado em Direito Previdenciário – RGPS (INSS), RPPS e Previdência Internacional, com atendimento digital em âmbito internacional.

Por que preciso da ajuda de um advogado na hora de pedir o meu benefício no INSS?

Ao longo deste artigo, ficou evidente que solicitar um benefício ao INSS pode se tornar um desafio complexo que requer conhecimentos específicos sobre a legislação previdenciária e sobre cálculos previdenciários. Há muitos motivos pelos quais o seu pedido ao INSS pode ser negado.

Por isso, é essencial contar com a orientação de um advogado previdenciário especializado.

O advogado especialista em Direito Previdenciário será capaz de analisar a sua situação de forma minuciosa, considerando todos os fatores relevantes, e realizar corretamente os cálculos para o seu benefício previdenciário.

Além disso, um advogado previdenciário experiente poderá auxiliar na apresentação de todos os documentos necessários e na argumentação mais adequada para o seu caso, aumentando assim as chances de sucesso do seu pedido.

Lembre-se, contar com a ajuda de um profissional qualificado pode fazer toda a diferença na obtenção do benefício a que você tem direito.

Por que escolher Jácome Advocacia?

Todos os serviços que comentamos ao longo do texto você encontra na Jácome Advocacia. Temos uma equipe totalmente dedicada a entregar o melhor em assessoria jurídica de Direito Previdenciário, tanto no Regime Geral de Previdência Social (INSS), quanto nos Regimes Próprios de Previdência dos Servidores (RPPS), Previdência dos Militares e Regimes Complementares e fundos de pensão.

Nossa equipe pode ajudar você a conquistar a revisão do seu benefício em todo o Brasil e, inclusive, no exterior. Com frequência prestamos serviços previdenciários para segurados que moram no fora do Brasil através de Acordos Previdenciários Internacionais, dentre eles, Japão, Espanha, Estados Unidos, Portugal, Itália, França, Alemanha. Clique e conheça mais sobre os serviços oferecidos:

- Planejamento de aposentadoria

- Concessão de aposentadoria

- Revisões de aposentadoria

- Benefícios por incapacidade

- Aposentadoria no exterior

Conte conosco para realização dos cálculos e emissão de parecer sobre a viabilidade de concessão ou revisão do seu benefício.

Para maiores informações, dúvidas ou consulta para entrada de pedido, clique aqui e fale conosco